8 月 4 日讯(编辑潇湘)如果单单站在货币政策的角度来研读市场,昨夜毫无疑问是非常蹊跷的一天。

今年多数时间唯美联储马首是瞻的金融市场,周三却罕见地无视了美联储释放出的明确鹰派信号,哪怕在这一天,” 鹰王 ” 布拉德和 “鸽王 ” 卡什卡利颇为少见地站到了同一阵营——力挺美联储当前的紧缩政策,甚至画下了两道立场鲜明的 ” 红线 “!

这不由令人深思,究竟是市场真的开始厌倦了美联储的加息炒作?还是又一次后知后觉地疏漏了美联储释放的重要信息?

两道 ” 红线 “

在美联储内部,圣路易斯联储主席布拉德和明尼阿波利斯联储主席卡什卡利,几乎被公认为是美联储鹰派和鸽派阵营的两位旗帜性人物。他们在不少机构所作的美联储鹰鸽阵营分布预测图中,往往都处在图表两边的极端位置上。

然而在周三的两场讲话中,这两位不同立场的美联储关键人物,却均不同程度地展露了鹰派的一面,与周二率先发表讲话的多位美联储官员一样,试图扑灭市场过去几周对美联储可能轻易转向的妄加猜测。

最有趣的是,他们昨夜的分工似乎还很明确:

” 鹰王 ” 布拉德负责为加息加料:市场此前预计美联储年内剩下的三次会议最多再加息 100个基点,他偏高喊加息 150 个基点;

” 鸽王 “卡什卡利则为降息降温:市场猜测美联储年底将达利率峰值,最早明年一季度就将降息,他却说美联储降息概率不大。

尽管没有任何证据表明 ” 鹰王 ” 和 ” 鸽王 “的讲话是商量好的,但在同一天如此默契地分工助涨加息预期、唱衰降息预期,其暗含的基调显然值得投资者玩味。

以下是布拉德和卡什卡利昨日的具体表态:

鹰王划下的调子:今年还要加息 150 个基点

圣路易斯联储主席布拉德 ( James Bullard )周三在接受媒体采访时表示,他依然赞成在前期发力大幅加息,并重申希望年底利率达到 3.75%-4%。

布拉德指出,” 我们要达到限制性的货币政策还有一些路要走,随着春季通胀数据的升温,我已经表示今年应该达到 3.75%至4%。我赞成在前期发力。我认为这会增强我们对抗通胀的公信力。”

美联储上周连续第二次会议加息 75 个基点,将联邦基金利率目标区间上调至 2.25% 至 2.5%之间。这意味着如果美联储真像布拉德所说的在年底前将利率上调至 3.75%至 4%,其将需要在年内最后的三次会议上累计加息 150个基点,这一加息幅度将远远超出目前的市场预期 ( 约 100 个基点 ) 。

布拉德周三还表示,”美联储必须要看到令人信服的证据,表明整体和核心通胀指标全都出现令人信服地的下降,然后才能认为我们已经做得足够了,”他补充称,美联储可能必须维持利率 ” 在更高水平、更长时间 “,才能看到物价上涨全面放缓。

鸽王划下的调子:明年降息的概率不大

在 ” 鹰王 ” 布拉德疯狂为加息加料的同时,” 鸽王 “卡什卡利则在昨夜负责扑灭明年加息的预期之火——他周三明确表示,美联储明年转向降息的可能性极低。

” 一些金融市场暗示,他们预计我们明年将降息,” 卡什卡利在纽约金融监管会议的一场活动中表示,”我不想轻易说这是不可能的,但根据我对潜在通胀动态的了解,目前这似乎是一个非常不可能的情况。”

卡什卡利指出,” 更有可能的情况是,我们将继续提高 ( 利率 ) ,然后停止加息,静观其变,直到我们对通胀能够回落到 2%有很大信心为止。”

” 诡异 ” 市场

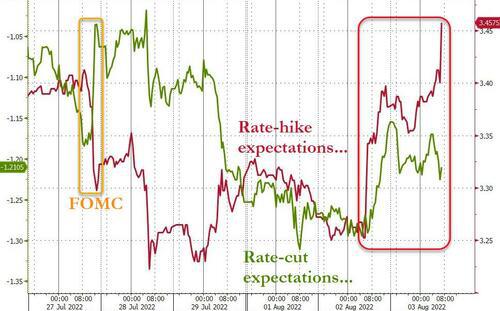

在周三多位美联储官员进一步释放鹰派信号后,利率掉期市场的加息押注正持续升温。

短期利率 STIR 市场对美联储年底的利率定价进一步升至了3.457%,这已经高于了美联储主席鲍威尔上周利率决议讲话前的水平。

然而,颇为反常的是,利率市场的定价却几乎并未反馈到其他主流市场上,尤其是美股,在周三反而一路大幅冲高。

截止当天收盘,标普 500 指数上涨 63.98 点,至 4155.17 点,涨幅1.6%,收复了周一和周二的部分失地。道琼斯工业股票平均价格指数上涨 416.33 点,至 32812.50 点,涨幅1.3%。以科技股为主的纳斯达克综合指数上涨 319.40 点,至 12668.16 点,涨幅 2.6%。这是 8月以来主要股指首次上涨。

与此同时,美债市场也颇为蹊跷地在午盘后出现了收益率回落的现象。各期限美债收益率隔夜涨跌不一,与短期利率关联最为紧密的 2年期美债收益率仍保留 1.6 个基点的微弱涨幅,尾盘报 3.077%。其他更长期限收益率则下跌:5 年期美债收益率跌 3 个基点报2.831%,10 年期美债收益率跌 4.4 个基点报 2.709%,30 年期美债收益率跌 6.2 个基点报 2.949%。

不少分析人士指出,美股周三走高,主要受到了新出炉的公司财报亮眼以及 ISM服务业指数意外升至三个月高点的推动,这些利好迹象冲淡了 ” 经济衰退不可避免 “的市场悲观预期。然而,昨夜市场对美联储连番发生的鹰派声音却 ” 装作看不见 “的一幕,也依然令人担心此轮反弹是否能长期延续下去。

目前非常明显的倾向是,美联储官员正开始通过精心设计且口径一致的对外沟通措辞,昭示他们即使付出经济放缓和失业率上升的代价、也要持续加息以遏制通胀的决心。从长远来看,这对于美股和美债的中长期走势,料绝非是一个好现象。

值得一提的是,从 STIR市场的定价和纳指的走势对比看,这是两者间年内第三次出现的行情背离。在此前两次的背离经历中,纳指多头最终均已失望告终,这一次历史是否会重演呢?

<

p style=”text-align:center;”>