图片来源 @视觉中国

文|WEMONEY 研究室,作者|刘双霞

近日,人民银行连发 3 张罚单,涉及招商银行、广发银行、银联商务及多名相关责任人,合计罚款超 1.34 亿元。其中,广发银行因9 项违法事由被处以警告,罚款 3484.8 万元,另有 12 名责任人被罚。

此次广发银行被罚的原因和责任人主要涉及零售业务。作为国内第一家率先发行 VISA信用卡的银行,信用卡业务可以说是广发银行的王牌业务。不过,近年来,在疫情影响、监管趋严、市场竞争加剧等因素叠加下,银行信用卡业务迎来” 寒冬 “,广发银行信用卡违规问题暴露,零售业业务也面临转型压力。

01. 王牌业务存多项违规

值得关注的是,广发银行此次罚单中,多项违规与信用卡等零售业务有关。

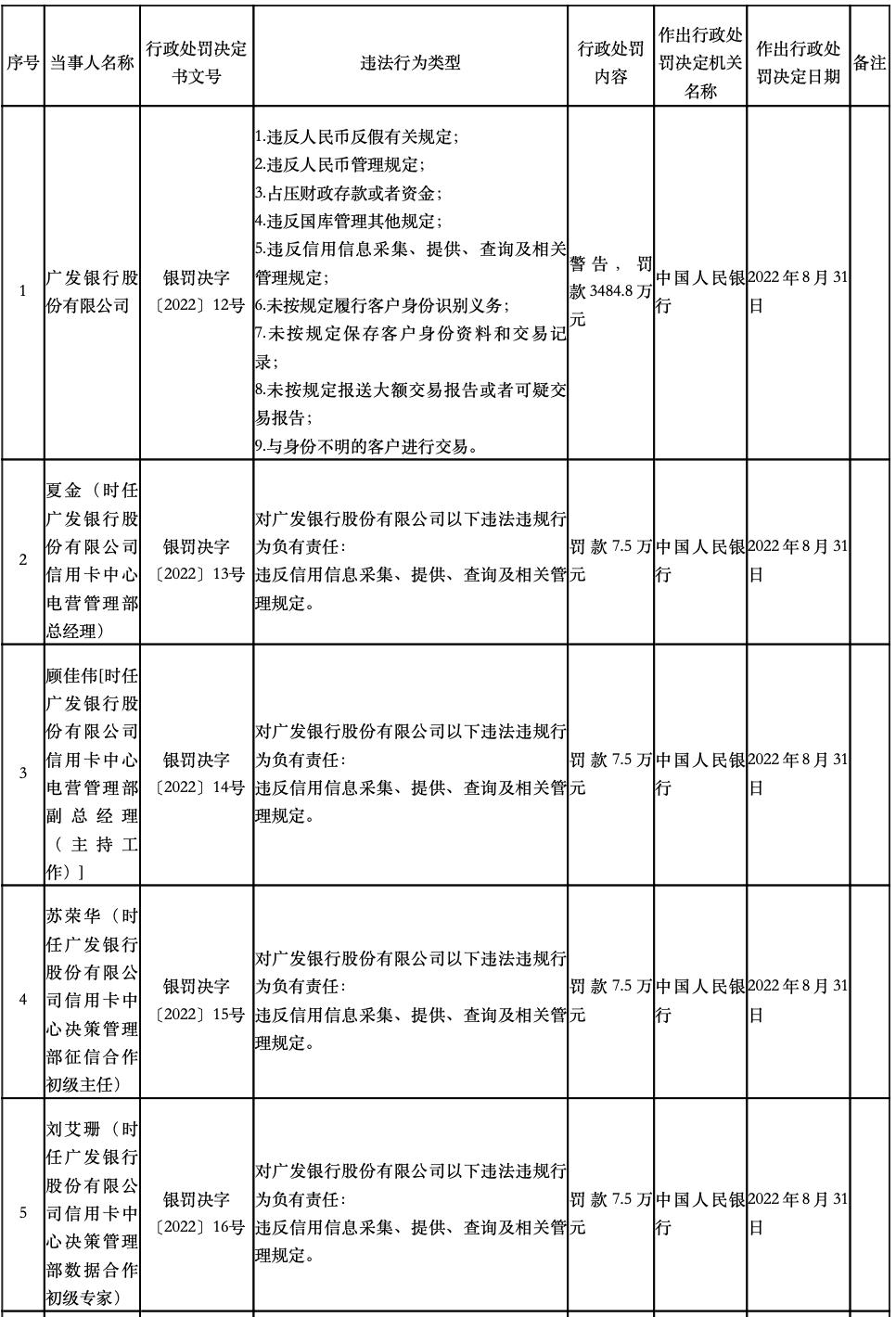

罚单显示,广发银行共违反 9项规定,包括:违反人民币反假有关规定;占压财政存款或者资金;违反信用信息采集、提供、查询及相关管理规定;未按规定履行客户身份识别义务;未按规定保存客户身份资料和交易记录;与身份不明的客户进行交易等。

广发银行因此被处警告并罚款 3484.8 万元;12 名相关责任人被罚款,罚金从 1 万元至 9 万元不等,合计被罚 69.5万元。

<

p style=”text-align:center;”>

在本次广发银行被罚的 12 名工作人员中,主要涉及零售信贷部、信用卡中心、财富管理与私人银行部等零售业务负责人,有 5名属于信用卡中心,其中时任广发银行信用卡中心合规总监李珩被罚款 9 万元,系此次广发银行 12名被罚工作人员中最高罚款金额。其对广发银行未按规定履行客户身份识别义务;未按规定保存客户身份资料和交易记录;未按规定报送大额交易报告或者可疑交易报告;与身份不明的客户进行交易等4 项违法违规行为负有责任。

此外,时任广发银行信用卡中心电营管理部总经理夏金、时任广发银行信用卡中心电营管理部副总经理顾佳伟、时任广发银行信用卡中心决策管理部征信合作初级主任苏荣华、时任广发银行信用卡中心决策管理部数据合作初级专家刘艾珊等4 人对广发银行违反信用信息采集、提供、查询及相关管理规定的违法违规行为负有责任,分别被罚款 7.5 万元。

从广发银行信用卡业务违规来看,主要集中在个人信息保护方面。

事实上,通过用户数据(位置、标签、喜好维度,” 个性化推荐 “、” 千人千面 “的精准营销是很多金融机构提供差异化服务的方式。WEMONEY 研究室关注到,2021 年,广发信用卡提出,要以 ” 千人千面、优质体验” 的精细化服务提升吸引和转化用户的效率。

在个人信息保护愈发严格的当下,用户授权难度提升,机构在提供差异化服务的同时,更应注重个人信息保护。

2022 年 7月,银保监会、人民银行发布《关于进一步促进信用卡业务规范健康发展的通知》,强化信用卡交易安全和个人信息保护。监管要求,银行业金融机构应当严格执行数据安全、个人信息保护等相关法律法规和征信管理有关规定,遵循” 合法、正当、必要 ” 原则。

02. 零售转型压力加大

信用卡业务可以说是广发银行王牌业务。

广发银行成立于 1988 年,2016 年起成为中国人寿集团成员单位,是 12 家全国性股份制商业银行之一。

早在 1995 年,广发银行成为国内第一家率先发行 VISA信用卡的银行,开启了我国信用卡业务的发展帷幕,一度成为行业标杆。

在广发银行官网中特别突出信用卡优势,称信用卡业务总收入、激活率、活跃率、卡均透支等核心指标在业内保持领先优势。

数据显示,截至 2021 年末,广发银行信用卡累计发卡量 1.01亿张,信用卡新增卡量、收益率、卡均透支等核心指标在股份制银行中具有领先优势。

从整体零售数据来看,截至 2021 年末,广发银行个人存款余额 4359.70 亿元,占存款总额的20.81%,其中个人定期存款占个人 存款余额的 72.42%; 个人存款规模整体有所上升,定期存款占比较高,但零售客户基础仍相对薄弱。

不过,近年来,银行信用卡业务整体发展受限,用户新增放缓,增速持续回落。截至 2021 年末,信用卡存量规模达到 8亿张,增速进一步放缓,增速仅 2.85%,为近十年来除 2015 年外最低。

在激烈的竞争下,广发银行信用卡业务发展也存在诸多违规操作。

不仅是此次被罚,此前广发银行信用卡业务出现一起营销翻车事件。彼时,广发银行上海分行通过 ” 广发卡上海 “微信公众号发布了一篇标题为 ” 不要告诉别人,你的肚子是被我们搞大的!” 的推文。这则推文被上海市市场监督局认定为 ” 低俗广告”,广告制作公司收到一张金额高达 30 万元的罚单。广发银行也被罚 60 万元。

作为个人信贷业务的基础工具之一,信用卡一直是银行零售业务的发力重点,承担着零售转型排头兵的重任,前几年经历了跑马圈地的高速增长。

而随着监管层 ” 不得以发卡量、客户数量、市场占有率或排名作为单一或主要考核标准 “等要求的提出,信用卡业务长期以来唯规模论的发展模式将发生转变,存量竞争将更加激烈。倚重信用卡业务的广发银行也迎来了更大的挑战。

03. 筹谋上市十多年未果

目前,12 家股份行中,仅广发银行和恒丰银行未实现 IPO。

作为国内最早的全国性股份行之一,早在 2011 年,广发银行就进行上市备案,启动 “A+H” 股 IPO。2012 年 7月,证监会暂停 A 股上市。2013 年 12 月初,广发银行以 A 股市场环境生变为由,决定暂时搁置 A 股上市计划而全力备战 H股。

随着的几年中,股权变更、管理层更迭、内控风险问题等一直阻碍着广发银行的上市进程。

2016 年,花旗集团退出、中国人寿增持入主,经过这一变动后,该行上市进程再次停滞,并于 2017 年年中,将上市进展变更为 “暂时中止 “。

2017 年,广发银行又深陷侨兴债事件。广发银行因此领取银行业史上最大罚单,总行及其涉案分支机构被合计罚没 7.22 亿元,10名相关责任人被处以取消高管任职资格、禁入、警告和罚款。

此外,广发银行近年来管理层动荡,三任董事长 ” 落马 “。

2014 年,广发银原董事长李若虹 ” 落马”。据查,李若虹的其中一桩罪状是利用银行处置不良资产之机,为利益关联人谋取不当利益,并索取或收受大宗物业或大笔钱款。

最高检 2022 年 9月消息显示,广发银行原董事长王滨涉嫌受贿、隐瞒境外存款一案,由国家监察委员会调查终结,移送检察机关审查起诉。最高检依法对王滨作出逮捕决定。

另外,2022 年 11 月,有媒体报道称,此前在广发银行担任了 7 年董事长的董建岳,涉嫌严重职务违法犯罪被带走调查。

董建岳曾在离职信中曾感慨,有一些工作成效尚未达到预期目标。他表示,” 特别是IPO,几经努力,使出洪荒之力,也未达成。每每想到这些我都感到深深的不安和愧疚。”

广发银行的新一代领导团队面临着零售转型和推进上市两大挑战。

2022 年 6 月,广发银行新任董事长白涛的任职资格获得银保监会核准批复。

根据官网资料,目前广发银行高级管理层人员包含:行长王凯,常务副行长尹矣,监事长罗玉冰,副行长郑小龙、徐红霞、林德明、方琦(候任),纪委书记陈向荣,董事会秘书李广新,行长助理李小水以及首席战略官张伟。

白涛在 2021年年报中表示,广发银行坚持以资本约束为核心的业务导向,加快推进轻资产、轻资本业务转型,全面打造轻型业务发展路径。