今年以来,由美联储领衔的全球央行紧缩风暴,令世界各地的投资者叫苦不迭:随着持续的高通胀使各国央行大幅偏离了年初预计的政策轨道,金融市场不得不应对利率风险的大幅上升。在此过程中,对金融环境收紧的担忧不断加剧,借贷成本飙升的冲击波也从股债市场持续蔓延到了其他领域。

而本周,2022一整年围绕全球央行紧缩风暴演绎出的“故事”,或许就将迎来一个“大结局”——包括美英欧等全球各大央行的年终议息会议,将一同为这40年来加息力度最大的一年画上句号。尽管经济增长已经出现放缓迹象,但它们抗击通胀的努力仍未结束。

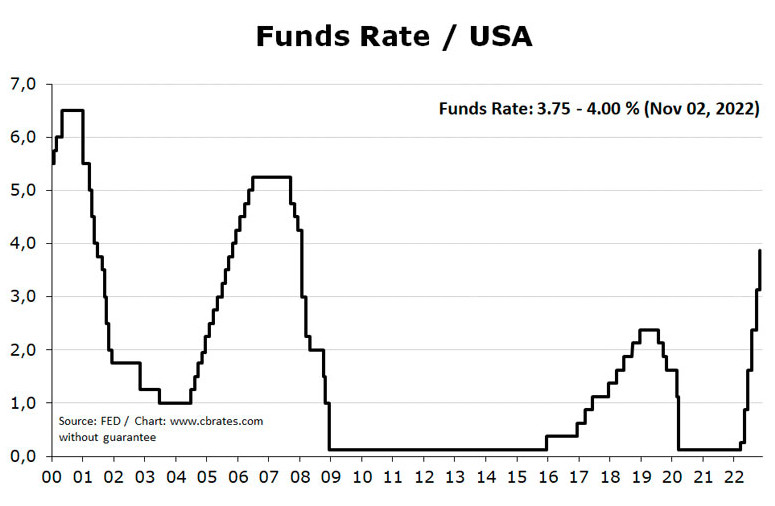

美联储将于北京时间周四凌晨3点公布12月利率决议,目前市场已普遍预计其将宣布加息50个基点,至4.25%-4.5%的区间,这也将是联邦基金利率目标区间自2007年以来的最高水平。

而在美联储公布利率决议后的不到24小时内,欧洲央行、英国央行、瑞士央行、挪威央行、菲律宾央行、墨西哥央行等,也将公布年内最后一份利率决议。目前,业内普遍预计欧洲央行和英国央行可能也会加息50个基点,而其他央行的借贷成本也料将上升。

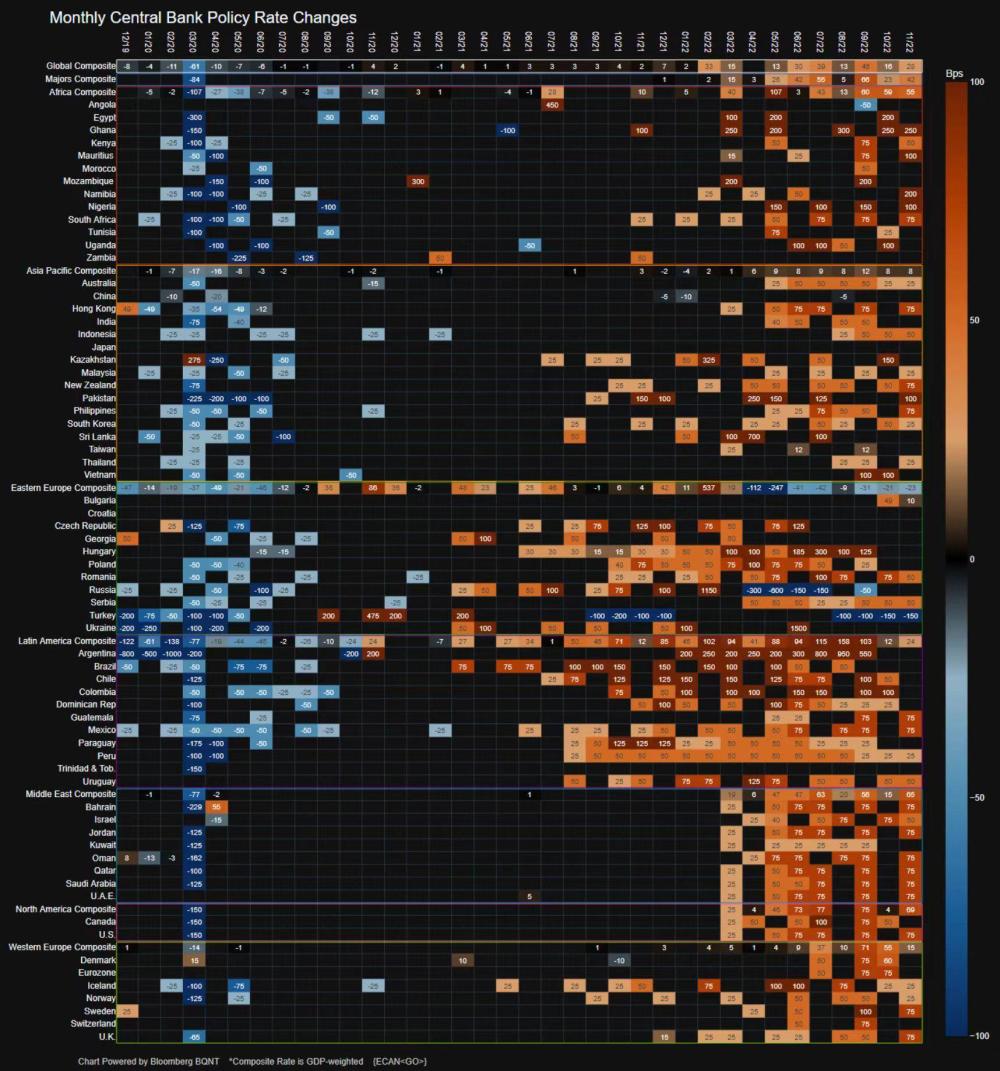

下图是业内最齐全的一份过去三年间(2019年12月-2022年11月),全球各国央行的政策利率变动的情况:

注:蓝色为降息,橙色为升息

从这份新冠疫情爆发以来的统计图表中,我们不难看出全球各国央行从竞相放水试图拯救经济,到通胀失控被迫疯狂加息的转变。

根据美国银行的统计,全球主要央行今年已加息了约275次,而降息的次数则仅有13次(俄罗斯和土耳其包揽)。

超过50家央行在今年曾执行过罕见的单次75个基点幅度的加息,其中一些央行紧随美联储的步伐,反复执行了多次大幅加息。

显然,这一年的结束和开始大不相同。在今年年初,尽管大多数政策制定者承认,他们错误地押注地2021年的通胀飙升将很快消退,但他们当时仍假设可以通过稳步的紧缩政策来抑制物价。而如今再回过头来看,他们当时的一些鸽派言论早已在肆虐的高通胀下沦为了“笑柄”。

至于眼下,最大的问题显然是:当各国央行在本周完全年内最后一次加息后,2023年又将会发生什么?

最糟糕的情况无疑是:通胀依然顽固,经济衰退则骤然而至,令各国央行陷入滞胀的噩梦之中。而最理想的情况则是:通胀回落得足够快,使各国政策制定者能够停止提高利率,并考虑降息以促进增长……而究竟哪一种情况会在明年发生?各国央妈们眼下又是如何看待明年政策路径的?一切或许都有待我们“且行且看”。

以下是对本周将举行年内最后一场议息会议的主要央行的背景介绍:

美联储

接受权威媒体调查的经济学家普遍预计,美联储在连续四次加息75个基点后,本周料将加息步伐放缓至50个基点。美联储将于北京时间周四凌晨3点公布12月利率决议,同时公布的还将有每季度更新的利率点阵图和最新经济预测。

在点阵图预测方面,调查经济学家的预测显示,联邦公开市场委员会的利率点阵图中值料将显示基准利率在2023年达到4.9%的峰值——以反映4.75%-5%的目标区间;9月时作出的预测则为4.6%。

美联储主席鲍威尔曾认为,即使在经济疲软的情况下,也需要更长时间保持高利率来降低物价压力,而且在抗通胀的斗争中他不希望犯下过早软化的错误。美联储在1970年代和1980年代初曾犯下这种错误,助长了持续高企的通膨,导致美联储只能通过引发严重衰退来降低通胀。

鲍威尔在11月30日表示,下次会议的加息步伐可能会有所缓和——这表明会是半个百分点的加息;但他也表示更重要的是利率峰值和停留时间。

目前,美联储与金融市场押注之间最大的分歧,其实是在明年是否会降息的话题上。金融市场同意美联储近期放缓加息步伐的愿景,但认为明年晚些时候利率将从峰值迅速回落(即降息)。而美联储官员们则一直在传达政策利率可能会在一段时间内保持在峰值水平的信息。这一分歧的走向很可能将成为本周利率决议的“重头戏”。

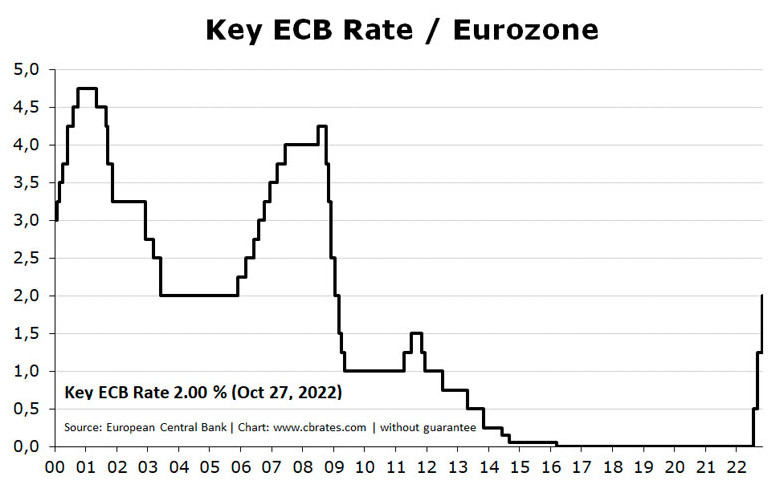

欧洲央行

欧洲央行将于北京时间周四20:15公布12月利率决议。目前业内普遍预计欧洲央行本周将加息50个基点,上月欧元区通胀在一年半以来首次放缓。然而,鉴于当地CPI增速仍高达10%,也不能完全排除欧洲央行连续第三次加息75个基点的可能性,一些立场更为强硬的利率制定者已经暗示,他们支持这一力度的加息。

欧洲央行本周还将公布最新的季度经济预测,其对2023年的经济增长预测可能会被下调而,通胀预测可能会被上调。尽管欧洲央行正在实行欧元史上最为有力的货币紧缩,但媒体调查中超过一半的受访者称欧洲央行在应对通胀方面仍然落后,通胀达到了2%目标的五倍。

此外,欧洲央行本周利率决议的另一“重头戏”当属可能宣布进行量化紧缩(QT),经济学家们预计这一紧缩行动将在明年一季度正式落地。接受媒体调查的逾九成经济学家认为,量化紧缩会以允许债券到期,而非央行主动卖出的方式来进行。

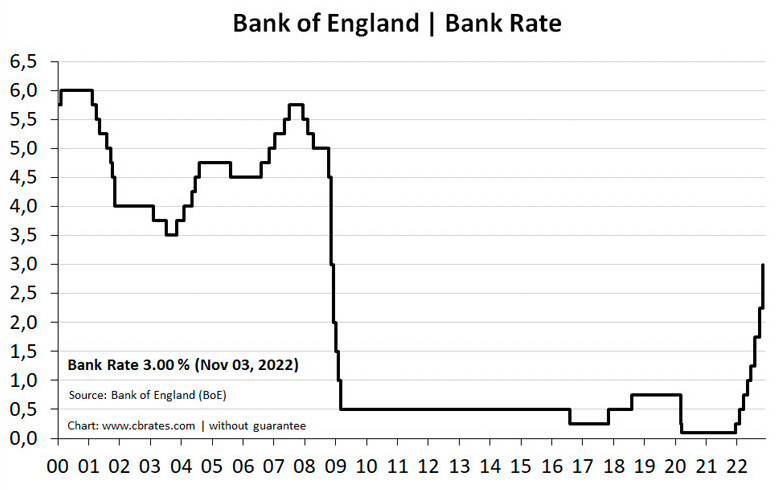

英国央行

英国央行将于北京时间周四20点公布12月利率决议。市场普遍预期英国央行此次将把基准利率上调50个基点至3.5%,这将是2008年以来的最高水平。

由于英国通胀率已经达到了11.1%的41年高点,消费者越来越多地预计未来几年物价将会持续高企,对于以行长贝利为首的英国央行政策制定者而言,他们如今其实别无选择,只能采取强有力的紧缩行动防止工资-物价螺旋上升。

然而,黯淡的经济前景使得该行本月的紧缩决定注定将比上个月更加困难。英国的经济衰退很可能正在发生,并预计将持续到2024年,英国家庭也正遭受有史以来最紧张的生活费用的挤压——能源价格至少比平常高出了6倍。

瑞士央行

与许多欧洲近邻相比,瑞士尽管也面临着通胀飙升的问题,但情况却要好上许多——其通胀率只有3%,不到周边欧元区国家水平的三分之一。瑞士央行的政策制定者本周会议也可能会选择加息50个基点,而不是重复9月份的75个基点。

多年来,坚挺的瑞郎汇率一直是瑞士央行行长乔丹的“眼中钉”,而其现在却反而正扮演着瑞士经济的“护城河”,因为这可以让瑞士避免输入性通胀。当然,瑞士央行本周会议仍有可能会重申,在有需要的时候将会干预外汇市场。

挪威央行

挪威央行将于本周四17点公布12月利率决议,预计该行将把关键利率上调25个基点,因上个月的通胀数据显示该国物价涨幅有所放缓。一些分析师甚至已确信,12月的加息将是挪威央行本轮周期的最后一次。

近期公布的其他数据凸显了挪威正面临金融危机以来最悲观的经济前景,这也支持了该国紧缩周期已濒临尾声的观点。不过,挪威央行9月的最新预测显示,整个冬季利率峰值将达到3%,明年初其还将加息25个基点。最新的预测会否有所改变,值得投资者关注。

其他央行

除了上述欧美发达经济体央行外,亚洲和拉美的多个新兴经济体,本周也将迎来年终的议息“绝唱”。

其中,墨西哥央行和哥伦比亚央行本周将为拉丁美洲史无前例的“货币政策之年”画上句号。墨西哥央行预计将连续第13次提高利率,加息50个基点至10.50%;哥伦比亚央行则预计将连续第三次加息100基点,关键利率将到达12%,这也将是该行连续第11次加息。

在亚洲央行方面,菲律宾央行本周预计也将加息。菲律宾央行行长本月初曾表示,该行预计将于本月加息,但货币委员会可能会就是否将政策利率上调25或50个基点而产生分歧。此外,由于港元与美元挂钩,香港金管局料将与美联储步调一致,这意味着其可能也会在美联储周三加息后,在亚洲时间周四同步加息。

本周鲜有的可能按兵不动的央行,或许当属俄罗斯央行。自从4月以来,俄罗斯央行已累计降息了1250个基点,其最新一轮宽松政策预计将随着通胀风险上升而结束。俄罗斯政府此前宣称,今年国内生产总值(GDP)萎缩幅度小于预期,但俄罗斯央行也已警告,G7对俄石油销售的新限制明年开始实施时,可能会影响其经济产出。